Campbell Hörmann Informationsbrief

Januar 2019

Inhalt:

- Sachbezugswerte 2019 für Lohnsteuer und Sozialversicherung

- Zusätzliche steuerfreie Arbeitgeberleistungen ab 2019

- Zinsen zur Finanzierung eines Gesellschafter- Darlehens bei den Kapitaleinkünften

- Private PKW-Nutzung: Kostendeckelung

- Neue Werte in der Sozialversicherung für 2019

1. Sachbezugswerte 2019 für Lohnsteuer und Sozialversicherung

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z. B. freie Unterkunft oder Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch der Sozialversicherung zu unterwerfen. Die Höhe der Sachbezüge wird in der Sozialversicherungsentgeltverordnung festgesetzt.

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monatsbeträge für 20195 können der folgenden Tabelle entnommen werden:

| Frühstück | Mittagessen | Abendessen | Vollverpflegung |

| 53 € | 99 € | 99 € | 251 € |

Werden unentgeltliche oder verbilligte Mahlzeiten (Mittag- oder Abendessen) in einer vom Arbeitgeber selbst betriebenen Kantine, Gaststätte oder vergleichbaren Einrichtung an Arbeitnehmer abgegeben, sind pro Mahlzeit 3,30 Euro anzusetzen; dies gilt regelmäßig auch für Mahlzeiten, die dem Arbeitnehmer anlässlich einer eruflich veranlassten Auswärtstätigkeit von höchstens 8 Stunden Dauer auf Veranlassung des Arbeitgebers zur Verfügung gestellt werden.6

Die Sachbezugswerte sind auch dann maßgebend, wenn der Arbeitgeber sog. Restaurantschecks/- gutscheine mit einem bis zu 3,10 Euro höheren Wert – d. h. für 2019 bis zu einem Betrag von 6,40 Euro7 für eine Mahlzeit täglich – zur Einlösung in Gaststätten abgibt.

Dies gilt ebenfalls, wenn der Arbeitgeber auf Gutscheine verzichtet und stattdessen Barzuschüsse an Arbeitnehmer für den Erwerb einer Mahlzeit leistet; überschreitet der Zuschuss den Betrag von arbeitstäglich 6,40 Euro nicht, ist lediglich der Sachbezugswert von 3,30 Euro pro Mahlzeit anzusetzen.8

Zahlt der Arbeitnehmer bei verbilligter Abgabe von Mahlzeiten einen Eigenbeitrag, vermindert diese Zuzahlung den Sachbezugswert; bei Zahlung in Höhe des vollen Sachbezugswerts durch den Arbeitnehmer verbleibt somit kein steuerund sozialversicherungspflichtiger Betrag.

Sofern der Arbeitgeber den Arbeitslohn, der sich aus der unentgeltlichen oder verbilligten Überlassung von Mahlzeiten ergibt, mit dem Sachbezugswert ansetzt und nach § 40 Abs. 2 EStG mit 25 % pauschal versteuert, liegt in der Sozialversicherung Beitragsfreiheit vor.9

Hinsichtlich der Gewährung einer freien Unterkunft durch den Arbeitgeber ist zu unterscheiden:

• Handelt es sich um eine in sich abgeschlossene Wohnung (bzw. Einfamilienhaus), in der ein selbständiger Haushalt geführt werden kann, ist regelmäßig der ortsübliche Mietpreis zugrunde zu legen. Nebenkosten, wie z. B. Strom und Wasser, sind dabei mit dem Preis am Abgabeort zu berücksichtigen.

• Dagegen ist für die Überlassung einer sonstigen Unterkunft (einzelne Räume) regelmäßig ein pauschaler Sachbezugswert anzusetzen; dieser beträgt für 2019 231 Euro monatlich. Die Unterkunft kann mit dem ortsüblichen Mietpreis bewertet werden, wenn dieser unter dem pauschalen Sachbezugswert liegt.10

Bei verbilligter Überlassung einer Wohnung bzw. einer Unterkunft vermindern sich die o. a. Werte um das vom Arbeitnehmer gezahlte Nutzungsentgelt; der verbleibende Betrag ist dann der Lohnsteuer und der Sozialversicherung zu unterwerfen.

2. Zusätzliche steuerfreie Arbeitgeberleistungen ab 2019

Im Rahmen einer Gesetzesänderung11 sind Verbesserungen bei Arbeitgeberleistungen im Zusammenhang mit den Fahrten des Arbeitnehmers von der Wohnung zur Arbeitsstätte (erste Tätigkeitsstätte) bzw. für Privatfahrten vorgesehen:

• Ab dem 1. Januar 2019 sind Zuschüsse des Arbeitgebers lohnsteuer- und sozialversicherungsfrei, wenn diese zusätzlich zum ohnehin geschuldeten Arbeitslohn für Fahrten mit öffentlichen Verkehrsmitteln im Linienverkehr und im öffentlichen Personennahverkehr gezahlt werden. Entsprechendes gilt für die unentgeltliche bzw. verbilligte Nutzung öffentlicher Verkehrsmittel im Linienverkehr (sog. Job-Tickets).12 Diese steuerfreien Leistungen mindern die abziehbare Entfernungspauschale. Unverändert hat der Arbeitgeber die Möglichkeit der Lohnsteuerpauschalierung in Höhe von 15 % für Sachbezüge, die er im Hinblick auf die Beförderung des Arbeitnehmers zwischen Wohnung und erster Tätigkeitsstätte leistet bzw. für Zuschüsse zu den entsprechenden Aufwendungen des Arbeitnehmers (§ 40 Abs. 2 Satz 2 EStG). Bedeutung wird diese Regelung künftig weiterhin für die Nutzung nichtöffentlicher Verkehrsmittel haben.

• Ebenfalls lohnsteuer- und sozialversicherungsfrei werden ab 2019 bis einschließlich 2021 die zum ohnehin geschuldeten Arbeitslohn gewährten Vorteile durch den Arbeitgeber für die Überlassung eines betrieblichen Fahrrads. Hierzu gehören auch die sog. E-Bikes, für die keine Kennzeichnungsund Versicherungspflicht besteht (bei Motorunterstützung bis 25 km/h); die zulassungspflichtigen E-Bikes sind von der Steuerbefreiung ausgenommen.13

3. Zinsen zur Finanzierung eines Gesellschafter-Darlehens bei den Kapitaleinkünften

Grundsätzlich können Aufwendungen im Zusammenhang mit privaten Kapitalerträgen nicht als Werbungskosten abgezogen werden. Diese sind mit dem Sparer-Pauschbetrag von 801 Euro (Ehepartner 1.602 Euro) abgegolten. Eine Ausnahme gilt u. a. für Darlehen an die „eigene“ Kapitalgesellschaft. Wenn die Beteiligung mindestens 10 % beträgt, sind die von der Kapitalgesellschaft gezahlten Zinsen beim Gesellschafter einerseits mit dem persönlichen Steuersatz zu versteuern (§ 32d Abs. 2 Nr. 1 Buchst. b EStG) und unterliegen nicht dem 25 %igen Abgeltungsteuersatz; andererseits können Aufwendungen in diesem Zusammenhang als Werbungskosten in tatsächlicher Höhe abgezogen werden. Das gilt z. B. für Zinsen zur Refinanzierung eines Gesellschafterdarlehens. Dabei sind Refinanzierungszinsen selbst dann abzugsfähig, wenn die

Gesellschaft aufgrund einer Notlage die Zinsen an den Gesellschafter nicht (mehr) zahlen kann.14 Insoweit entsteht dann beim Gesellschafter ein steuerlicher Verlust bei den Einkünften aus Kapitalvermögen.

Verzichtet der Gesellschafter allerdings auf die Rückzahlung des Darlehens, um das Eigenkapital und die Ertragslage der Gesellschaft zu stärken, fallen insoweit keine Kapitalerträge an. Damit entfällt auch der bisherige Abzug von Zinsen für das Refinanzierungsdarlehen. Das gilt auch dann, wenn der Darlehensverzicht mit einem Besserungsschein verbunden wird. Da der Verzicht erfolgt ist, um die Gesellschaft zu stärken und die Gewinnerwartungen zu verbessern, besteht nunmehr ein Zusammenhang des Refinanzierungsdarlehens direkt mit der Beteiligung, sodass die Zinsen als Aufwendungen im Zusammenhang mit (zukünftigen) Gewinnausschüttungen anzusehen sind.14 Da allerdings Beteiligungserträge grundsätzlich der Abgeltungsteuer unterliegen, ist eine Berücksichtigung von Werbungkosten (Zinsen) nur möglich, wenn das sog. Teileinkünfteverfahren beantragt wird; in diesem Fall kommt ein Abzug der Refinanzierungszinsen zumindest in Höhe von 60 % in Betracht. Ein entsprechender Antrag muss bereits mit Abgabe der Steuererklärung gestellt werden (§ 32d Abs. 2 Nr. 3 EStG).

4. Private PKW-Nutzung: Kostendeckelung

Nutzt ein Unternehmer einen betrieblichen PKW auch für private Zwecke, hat er insoweit eine Nutzungsentnahme zu versteuern. Die Höhe der Entnahme bemisst sich

• bei Führung eines ordnungsgemäßen Fahrtenbuchs nach den nachgewiesenen tatsächlichen Aufwendungen

oder

• nach einem pauschalen Betrag in Höhe von monatlich 1 % des inländischen Bruttolistenpreises des PKW; Voraussetzung ist hier, dass die betriebliche Nutzung des PKW mehr als 50 % beträgt.

Für den Fall, dass der nach der 1 %-Regelung ermittelte Nutzungswert höher ist als die tatsächlich entstandenen Gesamtkosten (z. B. bei gebraucht erworbenen oder abgeschriebenen PKW), kann die Nutzungsentnahme nach der Verwaltungspraxis auf die Höhe der Gesamtkosten begrenzt werden („Kostendeckelung“). Eine darüber hinausgehende Deckelung auf 50 % der Gesamtkosten hatte auch der Bundesfinanzhof15 abgelehnt; als Begründung führte das Gericht aus, dass die pauschale 1 %-Regelung durch Führung eines Fahrtenbuchs vermieden werden kann. Diese Entscheidung ist kritisiert worden, insbesondere mit dem Argument, dass bei einer über 50 % liegenden betrieblichen Nutzung der private Nutzungsanteil höchstens bei nahezu 50 % liegen könne. Da gegen das Urteil des Bundesfinanzhofs Verfassungsbeschwerde16 eingelegt worden ist, muss die weitere Entwicklung abgewartet werden.

Die Kostendeckelung könnte zu einem Vorteil führen, wenn den gesamten Nutzungszeitraum betreffende Fahrzeugkosten – insbesondere Leasingsonderzahlungen – im ersten Jahr vorausgezahlt werden und sich auch im ersten Jahr in voller Höhe als Betriebsausgaben auswirken. Dies kann bei Gewinnermittlung durch Einnahmenüberschussrechnung auftreten. Danach würde sich in den Folgejahren die Nutzungsentnahme auf den (geringeren) Betriebsausgabenabzug beschränken. Hier vertritt die Finanzverwaltung17 allerdings die Auffassung, dass eine Leasingsonderzahlung für Zwecke der Kostendeckelung rechnerisch auf die jeweiligen Nutzungszeiträume (entsprechend der Vertragslaufzeit) zu verteilen ist.

Beispiel:

Laufende PKW-Kosten: jährlich 2.000 €.

Pauschale Nutzungsentnahme (1 %-Regelung): monatlich 1.500 €; jährlich 18.000 €.

Leasingsonderzahlung (bei dreijähriger Laufzeit): 45.000 €.

Jahr Wert 1 %-Regelung Betriebsausgaben (Entnahmewert) Kostenverteilung Entnahmewer 01 18.000 € 47.000 € (18.000 €) 17.000 € 17.000 € 02 18.000 € 2.000 € (2.000 €) 17.000 € 17.000 € 03 18.000 € 2.000 € (2.000 €) 17.000 € 17.000 €

Ohne Verteilung der Leasingsonderzahlung ergäben sich aufgrund der Deckelung in den Jahren 02 und 03 Nutzungsentnahmen von lediglich 2.000 Euro (entspricht den laufenden jährlichen Gesamtkosten); im Jahr 01 wäre der pauschale Nutzungswert von 18.000 Euro zugrunde zu legen (Beträge in Klammern). Bei Verteilung der Sonderzahlung ergibt sich dagegen für jedes Jahr eine Nutzungsentnahme von 17.000 Euro (anteilige Sonderzahlung in Höhe von 15.000 Euro zuzüglich 2.000 Euro PKW-Kosten).

5. Neue Werte in der Sozialversicherung für 2019

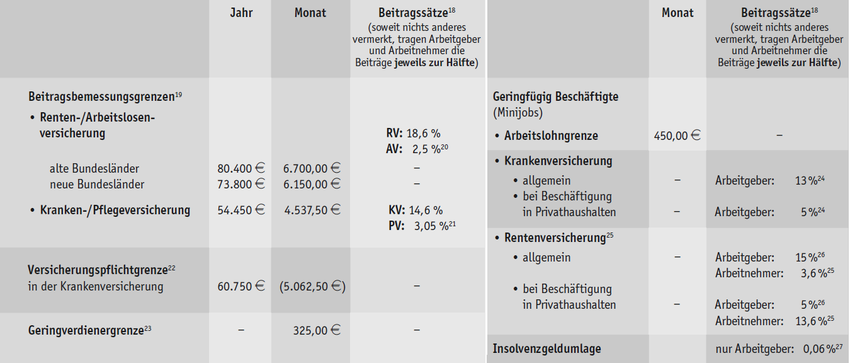

Ab dem 1. Januar 2019 gelten z. T. neue Werte in der Sozialversicherung (Renten-, Arbeitslosen-, Kranken- und Pflegeversicherung):

Bei Arbeitnehmern, die kranken-, pflege- und rentenversichert sind, trägt der Arbeitgeber regelmäßig die Hälfte der Sozialversicherungsbeiträge;28 dies gilt ab dem 1. Januar 2019 auch für den kassenindividuellen Zusatzbeitrag in der gesetzlichen Krankenver sicherung.29

Sind Arbeitnehmer privat krankenversichert, hat der Arbeitgeber einen steuerfreien Zuschuss in Höhe von 50 % der vom Arbeitnehmer zu zahlenden Beiträge zu leisten. Dieser Zuschuss ist jedoch auf den halben Höchstbeitrag (einschließlich der Hälfte des durchschnittlichen kassenindividuellen Zusatzbeitrags von 0,9 %) in der gesetzlichen Kranken- und Pflegeversicherung begrenzt.

Für das Jahr 2019 gilt danach ein höchstmöglicher Zuschuss für die private Krankenversicherung des Arbeitnehmers von (50% von 703,31 Euro =) 351,66 Euro monatlich.30

Fußnoten

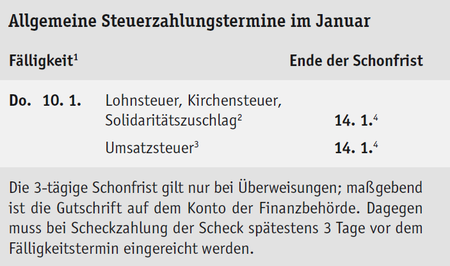

1 Lohnsteuer-Anmeldungen bzw. Umsatzsteuer-Voranmeldungen müssen bis zum Fälligkeitstag abgegeben werden, da sonst Verspätungszuschläge entstehen können.

2 Für den abgelaufenen Monat. Falls vierteljährlich gezahlt wird, für das abgelaufene Kalendervierteljahr bzw. bei jährlicher Zahlung für das vergangene Kalenderjahr.

3 Für den abgelaufenen Monat; bei Dauerfristverlängerung für den vorletzten Monat. Falls vierteljährlich ohne Dauerfristverlängerung gezahlt wird, für das 4. Kalendervierteljahr 2018.

4 Die Schonfrist endet am 14. 1., weil der 13. 1. ein Sonntag ist.

5 Siehe § 2 Sozialversicherungsentgeltverordnung n. F.

6 Siehe dazu § 8 Abs. 2 Satz 6 ff. EStG.

7 Vgl. R 8.1 Abs. 7 Nr. 4 Buchst. a LStR.

8 Siehe dazu BMF-Schreiben vom 24. Februar 2016 – IV C 5 – S 2334/08/10006 (BStBl 2016 I S. 238) sowie Informationsbrief Oktober 2016 Nr. 2.

9 Vgl. § 1 Abs. 1 Nr. 3 Sozialversicherungsentgeltverordnung.

10 Zur Minderung bei Überlassung einer sonstigen Unterkunft in bestimmten Fällen siehe § 2 Abs. 3 Satz 2 Sozialversicherungsentgeltverordnung.

11 Siehe Gesetz zur Vermeidung von Umsatzsteuerausfällen beim Handel mit Waren im Internet und zur Änderung weiterer steuerlicher Vorschriften.

12 § 3 Nr. 15 EStG i. d. F. des Änderungsgesetzes; ausgenommen ist der Luftverkehr.

13 § 3 Nr. 37 und § 52 Abs. 4 EStG i. d. F. des Änderungsgesetzes.

18 RV = Rentenversicherung; AV = Arbeitslosenversicherung; KV = Krankenversicherung; PV = Pflegeversicherung.

19 Siehe die Verordnung über maßgebende Rechengrößen der Sozialversicherung für 2019.

20 Senkung des Beitragssatzes auf 2,6 % durch das Qualifizierungschancengesetz sowie (befristet bis Ende 2022) um weitere 0,1 % auf 2,5 % durch eine Beitragssatzverordnung 2019.

21 Siehe „Pflegeversicherungs-Beitragssatzanpassungsgesetz“. Für kinderlose Versicherungspflichtige in der Pflegeversicherung gilt regelmäßig ein Beitragszuschlag in Höhe von 0,25%, wenn diese mindestens 23 Jahre alt sind; der Arbeitgeberanteil bleibt dabei unverändert (siehe § 55 Abs. 3 SGB XI). Hinweis: In Sachsen tragen die Beschäftigten vom Grundbeitrag (statt 1,525 %) einen Anteil von 2,025 % (§ 58 Abs. 3 SGB XI).

22 Die Versicherungspflichtgrenze regelt – unabhängig von der Beitragsbemessungsgrenze – die Pflichtversicherung in der gesetzlichen Krankenversicherung. Besserverdienende, deren Jahresarbeitsentgelt im laufenden Kalenderjahr diese Grenze übersteigt, können im Folgejahr in eine private Krankenversicherung wechseln (§ 6 Abs. 4 SGB V). Für Arbeitnehmer, die am 31. Dezember 2002 privat krankenversichert waren, gilt für 2019 eine Versicherungspflichtgrenze in Höhe von 54.450 € jährlich bzw. 4.537,50 € monatlich (vgl. § 6 Abs. 7 SGB V).

23 Überschreitet das regelmäßige Arbeitsentgelt eines Auszubildenden diese Grenze nicht, hat der Arbeitgeber die Sozialversicherungsbeiträge allein zu tragen (siehe § 20 Abs. 3 Nr. 1 SGB IV).

24 Siehe § 249b SGB V; der Beitrag entfällt, wenn ein geringfügig Beschäftigter privat krankenversichert ist.

25 Für ab 2013 begründete Beschäftigungsverhältnisse besteht grundsätzlich eine Rentenversicherungspflicht (für geringfügig Beschäf tigte gilt eine Mindestbemessungsgrundlage von monatlich 175 €; § 163 Abs. 8 SGB VI). Arbeitnehmer können sich allerdings hiervon befreien lassen; dann fällt nur der pauschale Arbeitgeberbeitrag an (vgl. § 6 Abs. 1b SGB VI).

26 Siehe § 172 Abs. 3 und 3a SGB VI.

27 Siehe Insolvenzgeldumlagensatzverordnung 2019 (BGBl 2018 I S. 1700).

28 Ausnahmen siehe Fußnote 21.

29 Vgl. § 249 Abs. 1 und 3 SGB V n. F.

30 Vgl. § 257 Abs. 1, 2 und 2a SGB V.